[讀書心得]–圖解新制裁報選好股<三章>

看了雷大的推薦,覺得這真是本不錯的書

買完還去參加羅會計師的說明會,幽默的口吻也令大家獲益良多

第三章:IFRSs新規定衝擊

- IFRSs取消了舊制需要查核的半年報,改為核閱制,必須等到年報才會進行比較深入的查核,這代表企業的誠信問題將會更加被重視。

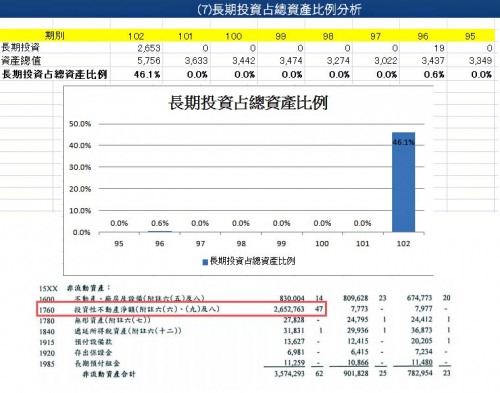

- 企業的規模大小,哪一種對投資人有利?這很難去斷定;但是從財務報表的角度來看,重點都只有一個,那就是透明度夠不夠,而長期投資的比例,是拿來橫量透明度的一個重要指標。(財務報表最不透明的項目–長期股權投資解析)

- 長期投資是企業發展過程當中必然會存在的狀態,但長起投資的比重不可能無限度的擴張,因此在觀察財報時,若長期投資比例佔總資產比例過高的話,財報透明度就打折,若是大多數投資的公司都集中在40%~49.99%,且交叉持股狀況複雜的話,更有可能是故意操弄的,要特別留意。

- 長期投資不一定都是指轉投資到別家公司,但是比例過高或是激增的時候,一定要去閱讀財報附註揭露事項,確認長期投資的部位來自何處(如新巨,102年長期投資比例增加,來自於投資性性不動產淨額)。

- 資產負債表中「備供出售金融資產」項目,雖未實際產生損益(不會影響EPS),但若是所持有的金融資產有大額度的虧損,對企業本身會是一個未爆彈,所以這個部份也必須在附註揭露事項中,去細看一下當初的持有成本為多少。

- IFRSs對於金融資產部份,企業可自行決定哪些列入經常交易(會影響EPS),而哪些列入備供出售(不影響EPS),這對損益表有很大的操弄空間,所以不管怎麼樣,這個部份都要關心一下。

- 合併報表中的附註說明,或是母公司報表中的重要會計項目明細表,可以看到備供出售明細,裡面有記載取得成本與市價,可供分析。

- 遞延收入對企業來說,可以看作是預收現金服務,等到未來服務、紅利兌換之後,會轉為營收(但現金流不會增加),所以觀察遞延收入,可以作為未來營收動能的預估。

- IFRSs以透明度為主的概念,對營建業的營收產生很大的影響,以往在營收部份採用完工比例認列,新制改為交屋後才可認列收入,這樣也許可以遏止建商無限制一直蓋房子來創造假營收;同時建商也得顧及每個建案完工時程,避免有一年沒營收的窘境。

- 存貨包含原料、半成品與成品三個部份,存貨損益從以往的業外收支改到營業成本項目,會對毛利率造成影響;因此不可以單靠毛利率判斷企業優劣,還要以稅前盈益率來輔佐;或是剔除存貨損益的影響,重新計算毛利率。

- 資產重估的好處(增值),可以增加資產與股東權益,可以提升淨值,但是除非出售,不然雖然增加股東權益,但是ROE與ROA卻不一定會提升(因為沒有實際獲利)。

- 企業中若持有投資性不動產,代表企業當起包租公,或者是未來有可能出售此項資產。

- 財報中的商譽是代表在併購案中,企業支付的「交易價格」,這不代表被併購的企業真的值那個價錢,商譽越多只是代表企業花很多多餘的錢在併購,不表示該公司「備受信賴、值得投資」。

- 正常來說,併購企業是買對方總資產-總負債的淨值,也就是被併購企業的股東權益總額,而商譽就是企業經過重新鑑價之後哄抬出來的多餘價格。

- 在負債準備、或有負債與或有資產的處理上,賠錢的要寬鬆認定(通常會在資產負債表與損益表的業外支出中),而賺錢的要從嚴判斷;寬鬆認定虧損的好處在於,要是賠償比預期要來的少,對股價會有正面的幫助。